阻燃剂产业链的上游主要是磷酸盐、卤素资源、石油化工产品(如环氧丙烷等)等原料;中游为阻燃剂行业,其直接下游为阻燃材料及制品行业,终端应用为建筑、家居用品、电子电器、交通等终端应用领域。

国内阻燃剂上游原材料生产商主要包括从事生产磷酸盐、卤系资源与石油化工产品的企业,其中磷酸盐生产代表企业主要有澄星股份鲁北化工兴发集团宏达股份;卤系资源生产商代表主要有鲁北化工、山东海化、雅克科技与滨化股份;石油化工产品生产企业代表有万华化学石大胜华与滨化股份等。

阻燃剂生产企业主要分为有机磷系阻燃剂生产商、有机卤系阻燃剂生产商与无机阻燃剂生产商。其中有机磷系阻燃剂生产商主要有万盛股份、雅克科技与天津联瑞等;有机卤系阻燃剂生产商主要有卫东化工、海王化工、兄弟科技与旭锐新材等;无机阻燃剂生产商代表主要有主营氢氧化铝阻燃剂的中超新材、主营氢氧化镁阻燃剂的亚泰科技等。

阻燃剂下游主要为阻燃材料及制品加工商,代表企业主要有银禧科技南京聚隆、国恩科技、金发科技、苏州旭光与浙江永兴等。

阻燃剂企业区域热力地图:我国阻燃剂企业多分布在京津冀、长江三角洲与珠江三角洲等高技术发达地区

根据企查猫数据,截止2022年5月12日,经营范围包括阻燃剂的企业数量共计3245家。分区域来看,我国阻燃剂企业主要集中在京津冀、长江三角洲与珠江三角洲等高技术发达地区,山东省的阻燃剂企业最多,达到590家;其次,广东省、河北省和江苏省的阻燃剂企业也较多,均超过300家。

从产品类型来看,中国阻燃剂企业的业务布局差异较大,万盛股份、雅克科技和晨化股份主要布局磷系阻燃剂;苏利股份为卤系阻燃剂行业龙头;亚泰科技和东材科技主要布局聚酯类阻燃剂。

从企业阻燃剂业务的经营指标来看,目前万盛股份在阻燃剂行业的市场份额较大,2021年,其阻燃剂业务营收超过33亿元,阻燃剂业务占比超过80%,其业务竞争力相对较强;此外,苏利股份阻燃剂业务竞争力也相对较强,其2021年的阻燃剂产品收入达6.84亿元;雅克科技也曾是阻燃剂行业天花板企业,但近年来其业务逐步向电子新材料领域转移,阻燃剂业务占比有所下降。

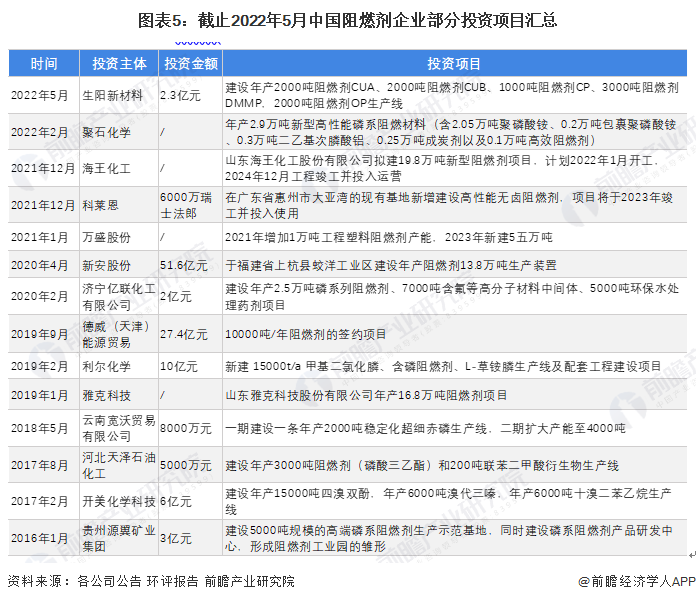

近年来,随着我国阻燃剂行业的快速发展,阻燃剂产量不断提升,各个企业均加快研发与资金投入,各企业阻燃剂产能建设快速落地。截止2022年5月,我国部分阻燃剂企业投资项目具体情况汇总如下:

以上数据参考前瞻产业研究院《中国阻燃剂行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对阻燃剂行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来阻燃剂行业发展轨迹及实践经验,对阻燃剂行业未来的发展...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。